Если вы — налоговый резидент РФ, работаете официально, платите налог на доходы физических лиц (НДФЛ) и недавно купили квартиру, дом или участок, то вы имеете право на налоговый вычет, положенный при покупке недвижимости. Здесь мы расскажем обо всех нюансах его оформления.

Налог на доходы физических лиц составляет 13% заработной платы сотрудника. Работодатель перечисляет эти деньги в бюджет, но налогоплательщик может вернуть их, если докажет, что приобрёл что-то полезное с точки зрения государства.

Например, купил квартиру, и тогда ему положен имущественный вычет, потратил средства на обучение или лечение — эти деньги возвращают в рамках социальных вычетов, и так далее.

Право на налоговый вычет зависит не от гражданства плательщика НДФЛ, а от его налогового статуса. То есть если вы налоговый резидент РФ, то имеете право на вычет независимо от того, являетесь вы гражданином России или нет.

Итак, при соблюдении определённых условий государство готово вернуть вам часть НДФЛ. Если вы купили жильё на собственные деньги, то речь идёт о сумме до 260 тыс. рублей. Если же ради новоселья вы взяли ипотеку, дополнительно можно вернуть НДФЛ со средств, направленных на выплату процентов.

Если собственник жилья не работает или платит налоги как ИП на упрощённой системе налогообложения, или является самозанятым, то оформить вычет у него не получится, потому что НДФЛ с его доходов в бюджет не поступает.

При покупке недвижимости супругами в официальном браке получить вычет в полном размере могут и муж, и жена, так как это их совместная собственность. Неважно, на кого она оформлена и кто за неё платил, квартира — общая. А вот если собственник получил жильё в наследство или в подарок, оформить вычет не получится, так как он не понёс затрат, чтобы его приобрести.

Созаёмщики, не состоящие в официальном браке, получат вычет, если:

- У каждого из них есть право собственности на долю в квартире. То есть мало быть солидарным должником перед банком, надо ещё быть собственником жилья по документам. Если владельцем является кто-то один, то вычет полагается только ему.

- Каждый созаёмщик платит свою часть кредита и процентов и может подтвердить это документами. Поэтому созаёмщикам лучше платить ипотеку с разных счетов, оформленных лично на них, даже если у них общий бюджет.

Мобилизованный гражданин с момента его зачисления в список личного состава части становится военнослужащим, который со своего денежного довольствия платит государству НДФЛ и, следовательно, имеет право на имущественный вычет. А вот имущественный налог военнослужащие могут не платить.

За какую недвижимость можно получить вычет, а за какую — нельзя

Перечень объектов недвижимости и расходов, за которые можно получить налоговый вычет, приведён в статье 220 Налогового кодекса РФ.

В частности, закон предусматривает вычеты:

- за строительство или покупку жилых домов, квартир, комнат или доли в них;

- за приобретение земельных участков или доли в них для индивидуального жилищного строительства;

- за покупку участков (или их части), где расположены приобретаемые жилые дома или доли в них;

- за погашение процентов по кредитам на покупку/строительство недвижимости, в том числе по займам, взятым для рефинансирования другого кредита.

При покупке или строительстве гаража, дачи или другой постройки на территории садоводческих и огороднических товариществ, а также земли для этих целей имущественные вычеты законодательством не предусмотрены.

Но есть исключения: в 2020 году Минфин пояснил, что владелец садового участка может получить вычет, если дом на этой земле оформлен в его собственность в 2019 году или позже.

Также получить налоговый вычет за жильё нельзя:

1. Если объект купили или построили на деньги работодателя или других лиц, на средства материнского капитала, а также за счёт бюджета: муниципальной субсидии или военной ипотеки.

Но если при покупке жилья использовались и собственные деньги, то с этой суммы получить вычет можно.

Квартира стоила 4 млн рублей, из них 800 тыс. — это материнский капитал, а 3,2 млн — деньги собственника. Он может оформить вычет на сумму фактически понесённых расходов, то есть на 3,2 млн рублей.

2. Если жильё куплено у взаимозависимых лиц, к которым относятся:

- супруги, родители, дети;

- полнородные и неполнородные братья и сёстры;

- опекуны (попечители) и подопечные.

То есть получить вычет при покупке квартиры у брата или мамы нельзя, но если она куплена у сестры жены, то вернуть НДФЛ можно.

Как рассчитать сумму вычета и сколько раз его можно получить

Налоговые резиденты РФ могут получить имущественный вычет только один раз.

Высчитывается он не с любой потраченной суммы, есть лимиты:

- 2 млн рублей для покупки или строительства жилья;

- 3 млн рублей при погашении процентов по ипотеке.

Таким образом, за покупку/строительство жилья можно вернуть максимум 260 тыс. рублей, а за выплату процентов банку — 390 тыс. рублей. Эти ограничения едины для всех регионов.

Если жильё стоит меньше 2 млн рублей, то вычет рассчитывают в зависимости от суммы покупки, а остаток можно будет использовать, приобретя другую недвижимость.

Квартира стоила 1,5 млн рублей, вернуть можно 13%, то есть 195 тыс. рублей. А если квартира стоит 7 млн рублей, вычет рассчитают исходя из максимального лимита в 2 млн — он составит 260 тыс. рублей.

Помните, что раньше лимиты налогового вычета были ниже. Это до сих пор имеет значение, так как сумма к возврату зависит в том числе и от того, когда возникло право собственности на объект.

Так, если свидетельство о праве собственности вы получили в 2007 году, то вернут вам максимум 130 тыс., потому что лимит вычета тогда составлял 1 млн рублей. При этом неважно, в каком году вы подадите декларацию.

Право на перенос неиспользованной суммы вычета у россиян появилось в 2014 году, поэтому, если вы купили квартиру в 2013 году и получили вычет, скажем, в 200 тыс. рублей, оставшиеся 60 тыс. после покупки нового жилья вам уже не вернут.

Чтобы «выбрать» всю сумму вычета за один раз, в 2024 году надо иметь годовой доход более 2 млн рублей. Если вы зарабатываете меньше, получить вычет полностью за один год не получится. Остаток можно переносить на следующие годы до тех пор, пока выплаты не достигнут предела. Сроки получения вычета при этом не ограничены.

Вернуть средства за жильё, купленное в браке, может каждый из супругов, главное — чтобы недвижимость покупалась после официальной регистрации отношений. Таким образом, семья может получить до 520 тыс. рублей имущественного вычета.

Но если супруги захотят оформить совместный вычет и за ипотечные проценты, необходимо, чтобы они оба фигурировали в кредитном договоре.

Вычет за уплату процентов по ипотеке возвращается единоразово и только за один объект недвижимости. Перенести остаток на другое жильё не получится. Вернуть НДФЛ можно с той суммы, которую уже перечислили банку, поэтому получить весь вычет сразу нельзя.

Например, в первый год заёмщик выплатил 230 тыс. рублей процентов, а значит, может вернуть 29 900 рублей (13%). В следующем году ситуация повторится.

За какой период можно вернуть налог

Если квартира куплена на вторичном рынке, обратиться за налоговым вычетом можно сразу после получения свидетельства о праве собственности. В случае новостроек подать документы можно после сдачи дома в эксплуатацию и подписания акта приёма-передачи жилья.

Вернуть налог можно только за календарный год, в котором появилось право на него, и за последующие. За те годы, когда недвижимости у вас ещё не было, вычет не дадут.

Ограничений по срокам получения вычета нет. Это можно сделать и сразу, и через 10–15 лет. Главное, чтобы у вас сохранились документы, подтверждающие расходы. Однако вернуть подоходный налог можно не более чем за три последних года.

1. Квартира куплена в 2019 году. Вычет собственник решил оформить в 2024 году. Он сможет подать декларацию только за 2021–2023 годы, получить возврат за 2019 и 2020 годы уже не получится. Но если его доходы менее 2 млн в год, собственник, скорее всего, не сможет исчерпать лимит за три года, поэтому остаток перейдёт далее.

2. Квартиру в новостройке оплатили в 2021 году, дом был сдан в 2022 году. В 2024 году собственник подаёт декларацию за 2021–2023 годы. Он сможет получить имущественный вычет за 2022 и 2023 годы, но не сможет за 2021 год, так как у него ещё не было права собственности на квартиру.

Помните, что вычет положен только тем, кто платит НДФЛ. Например, если в 2022 году вы работали по найму, а в 2023 году уволились и стали ИП на упрощённой системе налогообложения, то вычет вы сможете получить только за 2022 год. В этот период работодатель платил за вас НДФЛ, а вот ИП на УСН от налога на доходы освобождены.

Исключением из правила являются пенсионеры, в том числе работающие. Они могут получить вычет сразу за четыре года: за тот, когда фактически оформили право собственности на недвижимость, и за три предыдущих.

В 2022 году Алексей Петрович купил квартиру и вышел на пенсию. НДФЛ после этого он уже не платит и перенести вычет на последующие годы не сможет. Но он может подать декларацию за 2019–2021 годы и вернуть налог, который заплатил до выхода на пенсию.

Что будет с имущественным вычетом при продаже квартиры

Право на использование вычета не исчезает после прекращения права собственности на имущество. Если собственник оформил вычет, а затем продал недвижимость до его использования в полном объёме, он вправе получить остаток суммы в будущем.

Более того, если собственник продал жильё до того, как обратился за вычетом, он всё равно может получить его в полном объёме.

Право на вычет связано с фактом расходов на жильё, а не с тем, останется ли недвижимость в собственности налогоплательщика.

Это правило действует и в случае, когда покупка и продажа произошли в одном налоговом периоде, то есть в течение одного календарного года.

Куда обращаться и какие документы потребуются

Получить имущественный вычет можно двумя путями: подать декларацию 3-НДФЛ в налоговую или передать уведомление о праве на вычет работодателю.

Первый вариант отлично подходит, если налогоплательщик хочет получить сразу крупную сумму.

Для этого нужно:

- В следующем или любом другом году после получения права собственности на жильё подать заявление на имущественный вычет.

- Приложить к заявлению заполненную декларацию 3-НДФЛ и документы, подтверждающие расходы на покупку.

Удобнее всего сделать это дистанционно, через личный кабинет физлица на сайте ФНС, но можно и напрямую сдать документы в налоговую.

Форма декларации должна соответствовать году, за который возвращают налог. Скачать программу для её заполнения можно с сайта налоговой. Другой вариант — пошагово заполнить декларацию онлайн прямо в личном кабинете.

Проверка декларации в налоговой длится до трёх месяцев, и если всё пройдёт хорошо, деньги в течение 30 дней вернут на счёт, указанный в заявлении. С 2021 года заявление сразу включено в декларацию, но если вычет оформляется за предыдущие годы, его нужно будет заполнить отдельно.

Документы для оформления вычета при покупке квартиры:

- Декларация о налогах на доходы физлиц по форме 3-НДФЛ.

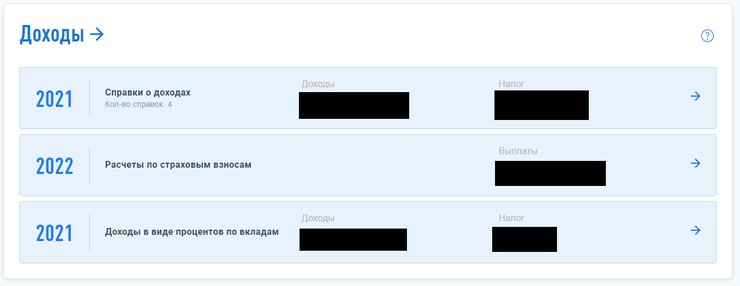

- Справка о доходах по форме 2-НДФЛ за прошлый год. Её можно запросить у работодателя или скачать в личном кабинете на сайте ФНС, в разделе «Доходы и вычеты».

- Выписка из ЕГРН или свидетельство о праве собственности.

- Договор купли-продажи жилья и акт приёма-передачи квартиры.

- Документы, подтверждающие расходы на покупку имущества. Это могут быть банковские выписки, расписка от продавца о получении денег, квитанции к приходным ордерам и так далее.

- Паспорт.

- Свидетельство о заключении брака, если недвижимость куплена в браке без брачного договора, и заявление о распределении вычета между супругами.

Справки о доходах можно скачать из личного кабинета налогоплательщика

Документы для оформления вычета по ипотечным процентам:

- Договор с кредитной организацией.

- График погашения кредита и уплаты процентов.

- Документы, свидетельствующие об уплате процентов по ипотечному, целевому кредитному договору или договору займа. Это могут быть чеки, банковские выписки, справка от банка об уплаченных процентах.

Уточнить актуальный список документов, скачать формы и бланки можно на сайте ФНС. Налоговая может потребовать оригиналы документов, поэтому лучше иметь их под рукой.

Оформление вычета через работодателя

При получении налогового вычета через работодателя вам не нужно будет ждать окончания года, в котором вы купили жильё, — можно будет просто не платить НДФЛ, получая ежемесячную прибавку к зарплате в размере 13%. Работодателю вы должны будете представить уведомление из налоговой о своём праве на вычет.

Оформить вычет также можно через личный кабинет на сайте ФНС: раздел «Жизненные ситуации» → «Запросить справку».

К заявлению нужно будет приложить копии документов и подписать его с помощью электронно-цифровой подписи, которая формируется прямо в личном кабинете.

Скриншот с сайта государственных услуг

В течение месяца налоговая должна выдать собственнику уведомление для работодателя. После этого НДФЛ с работника взимать не будут, и его зарплата временно увеличится на 13%. Также сотруднику должны вернуть сумму налога, удержанную с начала года. Например, если квартиру купили в августе 2023 года, то НДФЛ вернут за восемь месяцев, а потом ещё четыре месяца будут выплачивать повышенный оклад.

Если вы работаете по трудовому договору в нескольких компаниях, можно взять несколько уведомлений и не платить налог на каждом месте работы.

Уведомление о праве на вычет действует до конца года, потом нужно будет получить новое. Если собственник жилья в течение года сменит место работы, то уведомление придётся оформлять заново. Второй раз копии подтверждающих документов можно не подавать.

Налоговый вычет по упрощённой форме

С мая 2021 года в России действует упрощённый порядок оформления некоторых вычетов:

- за расходы на квартиры, дома, земельные участки и доли в них;

- за уплату процентов по ипотеке;

- по индивидуальным инвестиционным счетам.

Используя его, налогоплательщик может заполнить декларацию 3-НДФЛ прямо на сайте налоговой, там же указать реквизиты для перевода и приложить копии документов. Подтверждение расходов на имущество налоговая в этом случае может получить из онлайн-баз других госструктур или банков.

Появление упрощённого порядка не отменяет возможности пользоваться имущественным вычетом по старой схеме. Упрощёнка отлично подходит собственникам с ипотекой, если их банк участвует в информационном взаимодействии с налоговой.

Но если собственнику нужно подтверждать трату своих, а не кредитных денег, ему может быть проще воспользоваться обычным порядком, приложив все необходимые документы. Это позволит избежать дополнительных вопросов со стороны инспекции.

Проверка документов при упрощённом оформлении вычета займёт 30 дней, а деньги на счёт перечислят в течение 15 дней после её окончания. При обычной схеме сроки больше: 90 и 30 дней соответственно.

Но срок проверки могут продлить до трёх месяцев, если у налоговая заподозрит, что налогоплательщик нарушает закон.

Резюмируем

- Налоговый вычет за недвижимость доступен налоговым резидентам России, которые официально работают и платят НДФЛ. Исключение — случаи, когда жильё куплено за счёт бюджетных субсидий или у близких родственников.

- Вычет положен при покупке квартир, домов и земли для строительства жилья, а также при уплате процентов по ипотеке. Его не дают за гаражи, дачи, садовые постройки и землю в СНТ. Исключение — садовые участки, дома на которых зарегистрированы после 2019 года.

- Сумма возврата НДФЛ на одного человека может составить до 650 тыс. рублей: 260 тыс. за покупку квартиры и до 390 тыс. рублей за проценты по ипотеке. Если вычет оформляют супруги, сумма возврата может достигнуть 1,3 млн рублей.

- Налог можно вернуть за три последних года с даты подачи документов, но сроки подачи при этом никак не ограничены: можно купить квартиру в 2024 году, а за вычетом обратиться в 2027-м.

- Вычет можно получить через налоговую или работодателя, а также в упрощённом порядке через сайт ФНС.